UU HARMONISASI PERATURAN PERPAJAKAN

Apa tujuan diterbitkannya UU Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan?

UU Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan memiliki 5 (lima) tujuan utama, yaitu:

- Meningkatkan pertumbuhan ekonomi yang berkelanjutan dan mendukung percepatan pemulihan perekonomian;

- Mengoptimalkan penerimaan negara guna membiayai pembangunan nasional secara mandiri menuju masyarakat Indonesia yang adil, makmur, dan sejahtera;

- Mewujudkan sistem perpajakan yang lebih berkeadilan dan berkepastian hukum;

- Melaksanakan reformasi administrasi, kebijakan perpajakan yang konsolidatif, dan perluasan basis perpajakan; dan

- Meningkatkan kepatuhan sukarela Wajib Pajak.

Kelompok Undang-Undang Pajak Penghasilan (PPh) (BAB III)

Bagaimana pengaturan fringe benefit atau natura pada UU HPP?

Terdapat pengaturan kembali Fringe Benefit, di mana dalam pasal ini pemberian dalam bentuk natura dapat dibiayakan oleh pemberi kerja dan merupakan penghasilan bagi pegawai (Pasal 4, Pasal 6, dan Pasal 9 UU HPP).

Natura tertentu bukan merupakan penghasilan bagi penerima:

- Penyediaan makan/minum bagi seluruh pegawai

- Natura di daerah tertentu

- Natura karena keharusan pekerjaaan, contoh: alat keselamatan kerja atau seragam.

- Natura yang bersumber dari APBN/APBD.

- Natura dengan jenis dan Batasan tertentu.

Apakah terdapat perubahan PTKP pada UU HP?

WP OP yang memiliki peredaran bruto tertentu tidak dikenai Pajak Penghasilan (PPh) atas bagian peredaran bruto sampai dengan Rp500.000.000,00 (lima ratus juta rupiah) dalam 1 (satu) Tahun Pajak (Pasal 7 ayat 2a).

Apakah terdapat perubahan terkait penyusutan dan amortisasi atas asset Wajib Pajak pada UU HPP?

Terdapat pengaturan kembali penyusutan dan amortisasi dalam Undang-Undang Harmonisasi Perpajakan (Pasal 11 dan Pasal 11A). Atas penyusutan/amortisasi bangunan dan asset tidak berwujud dengan masa manfaat lebih dari 20 tahun dapat dilakukan sesuai masa manfaat berdasar pembukuan Wajib Pajak. Ini dilakukan untuk memberikan keleluasaan kepada Wajib Pajak melakukan penyusutan atau amortisasi bangunan dan asset tidak berwujud di atas 20 tahun.

Apa tujuan diubahnya tarif dan bracket PPh OP pada UU HPP?

Perubahan tarif dan bracket PPh OP bertujuan untuk meningkatkan keadilan serta mengedepankan keberpihakan Pemerintah terhadap masyarakat berpenghasilan menengah/bawah. Di mana pada pasal ini, batasan bawah untuk penghasilan yang dikenakan pajak yang awalnya berjumlah Rp50.000.000,00 (lima puluh juta rupiah) naik menjadi Rp60.000.000,00 (enam puluh juta rupiah) dan batasan atas tarif yang sebelumnya hanya maksimal di angka 30% ditingkatkan menjadi 35% dengan penghasilan di atas Rp5 miliar.

Ilustrasi penghitungan PPh OP pada UU KUP dan UU HPP:

Apa yang menyebabkan Pemerintah mempertahankan tarif PPh Badan sebesar 22% pada tahun 2022?

Hal ini dilakukan sejalan dengan tren perpajakan global yang mulai berupaya meningkatkan kontribusi penerimaan pajak korporasi, namun dengan tetap menjaga iklim investasi di Indonesia.

Apakah terdapat ketentuan yang mengatur tentang upaya pencegahan penghindaran pajak pada UU HPP?

Terdapat upaya mencegah penghindaran pajak dengan diterapkannya metode yang sesuai dengan international best practice yang diatur dalam Perubahan Pasal 18 ayat (1) Undang-Undang PPh.

Hal ini merupakan upaya antisipasi untuk mencegah penghindaran pajak melalui pembebanan biaya pinjaman yang berlebihan yang saat ini diatur hanya dengan pembatasan perbandingan utang dengan modal, sehingga upaya mencegah penghindaran pajak dapat tetap adil dan seimbang dengan upaya untuk mendorong investasi dan pemulihan ekonomi nasional.

Apa yang melatarbelakangi bertambahnya kewenangan pemerintah terkait tax treaty pada UU HPP?

Penambahan kewenangan Pemerintah Indonesia untuk ikut serta dalam perjanjian multilateral diatur dalam Perubahan Pasal 32 A Undang-Undang PPh.

Penambahan ini dilakukan untuk mewujudkan kerja sama internasional di bidang perpajakan sehingga diperlukan suatu instrumen perjanjian atau kesepakatan internasional dengan Negara Mitra atau Yurisdiksi Mitra. Oleh karena itu diperlukan penguatan kewenangan Pemerintah Indonesia untuk membentuk dan/atau melaksanakan perjanjian dan/atau kesepakatan dengan Negara Mitra atau Yurisdiksi Mitra baik secara bilateral maupun multilateral.

Kelompok Pajak Pertambahan Nilai (PPN) (BAB IV)

Apakah terdapat perubahan terkait objek dan bukan objek PPN pada UU HPP?

Perubahan pasal 4A UU PPN yang terdapat barang dan jasa yang tidak dikenai PPN (negative list), yang menghapus barang kebutuhan pokok, jasa Pendidikan dan jasa Kesehatan dari barang dan jasa yang dikecualikan dari pengenaan PPN. Walaupun barang kebutuhan pokok, jasa pendidikan dan jasa kesehatan memang dihapus dari daftar barang dan jasa yang tidak dikenai PPN, namun dipindahkan ke dalam Pasal 16B yang antara lain mengatur barang dan jasa yang dibebaskan dari pengenaan PPN, sehingga tidak akan terjadi perubahan atau kenaikan harga yang akan membebani masyarakat berpenghasilan menengah ke bawah.

Apakah terdapat kewajiban administratif atas BKP dan/atau JKP yang mendapatkan fasilitas pembebasan PPN, seperti barang kebutuhan pokok maupun jasa pendidikan dan kesehatan? Apakah PKP tetap diharuskan untuk menerbitkan faktur pajak atas penyerahan BKP

Tetap wajib menerbitkan faktur pajak Faktur Pajak dengan kode faktur 08. Untuk persetujuan atas permintaan NSFP, sistem DJP akan melihat trend dari transaksi suatu perusahaan dan menyesuaikan dengan jumlah transaksi. Untuk ketentuan teknisnya masih menunggu aturan turunan.

Apa tujuan dinaikannya tarif PPN pada UU HPP?

Kenaikan tarif PPN bertujuan untuk meningkatkan penerimaan serta keadilan dalam proses pemungutan PPN, namun pemerintah juga tetap mempertimbangkan kondisi masyarakat dan kegiatan usaha yang masih dalam masa pemulihan pasca pandemi COVID-19, sehingga kenaikannya diatur dalam dua tahap dan tidak dalam waktu dekat.

Terdapat kenaikan tarif PPN dari 10% (sepuluh persen) menjadi 11% (sebelas persen) yang mulai berlaku pada tanggal 1 April 2022 dan menjadi 12%(dua belas persen) yang mulai berlaku paling lambat pada tanggal 1 Januari 2025.

Apakah yang dimaksud dengan pengenaan PPN Final pada UU HPP?

Pasal ini juga menunjukkan keberpihakan pemerintah dan memberikan kemudahan kepada Pengusaha Kena Pajak (PKP) yang peredaran usahanya dalam 1 (satu) Tahun buku tidak melebihi jumlah tertentu, melakukan kegiatan usaha tertentu, dan/atau melakukan penyerahan BKP tertentu dan/atau JKP tertentu.

Kelompok Ketentuan Umum dan Tata Cara Perpajakan (BAB II)

Apa tujuan pemberlakuan NIK menjadi NPWP bagi Wajib Pajak Orang Pribadi (WP OP) dan apakah pemberlakuan tersebut mengakibatkan setiap WP OP harus membayar pajak?

Pemberlakuan NIK menjadi NPWP bagi WP OPdiharapkan dapat mempermudah administrasi Wajib Pajak, sehingga WP OP tidak perlu repot melakukan pendaftaran ke KPP karena NIK berfungsi sebagai NPWP (Pasal 2 UU HPP). Hal ini diharapkan dapat memperkuat reformasi administrasi perpajakan yang saat ini sedang berlangsung. Dimana dengan permberlakuan NIK menjadi NPWP akan mengintegrasikan sistem administrasi perpajakan dan mempermudah WP OP untuk memperoleh NPWP.

Apakah Wajib Pajak dapat melakukan pengungkapan ketidakbenaran pengisian SPT?

WP diberikan kesempatan untuk mengungkapkan ketidakbenaran pengisian SPT, meskipun sudah dilakukan pemeriksaan, selama DJP belum menyampaikan Surat Pemberitahuan Hasil Pemeriksaan (SPHP) (Pasal 8 ayat 4 UU HPP).

Apa tujuan dilakukannya pengurangan sanksi administratif pada UU HPP?

Pengurangan sanksi administratif pemeriksaan sebagaimana dimaksud dalam Pasal 13 UU HPP merupakan wujud sinkronisasi aturan terbaru ini (UU HPP) dengan UU Cipta Kerja.

Apa saja sanksi administratif yang diubah dalam UU HPP?

Sanksi administratif yang diubah yaitu sanksi berupa kenaikan yang tercantum dalam Surat Ketetapan Pajak Kurang Bayar (SKPKB) dari hasil pemeriksaan.

Apakah terdapat pengenaan STP atas keterlambatan pembayaran angsuran atau penundaan pembayaran pajak?

DJP dapat mengenakan Surat Tagihan Pajak (STP) atas keterlambatan pembayaran angsuran atau penundaan (wanprestasi) pembayaran pajak (Pasal 14 ayat 1 huruf i).

Apa tujuan disisipkannya Pasal 20A dalam UU HPP terkait penagihan pajak global?

Pasal ini bertujuan untuk mencegah penghindaran pajak yang dilakukan WP, dimana salah satunya adalah dengan menghindari pembayaran utang pajak. Untuk mencegah penghindaran tersebut salah satunya dilakukan melalui kerja sama internasional di bidang bantuan penagihan pajak. Namun dikarenakan belum terdapat ketentuan dalam undang-undang domestik, sehingga ketentuan bantuan penagihan dalam P3B tersebut menjadi tidak efektif.

Agar ketentuan dalam P3B tersebut menjadi efektif diperlukan suatu pengaturan pasal bantuan penagihan pajak dalam undang-undang domestik yang bertujuan sebagai:

- dasar hukum untuk melaksanakan bantuan penagihan pajak dengan otoritas pajak Negara Mitra atau Yurisdiksi Mitra sesuai prinsip resiprokal;

- mendorong peningkatan kepatuhan WP dan/atau Penanggung Pajak, terutama terkait kepatuhan pembayaran tagihan atas utang pajak; dan

- dapat mendukung upaya pengamanan penerimaan pajak sekaligus untuk mencegah WP atau Penanggung Pajak melakukan penghindaran pajak (tax avoidance) terkait tagihan atas utang pajaknya.

Apa tujuan diturunkannya tarif pengenaan sanksi pada proses keberatan dan/atau banding?

Penurunan sanksi ini akan meningkatkan keadilan, kesetaraan, dan kepastian hukum bagi Wajib Pajak. Sanksi setelah upaya hukum namun keputusan keberatan/pengadilan menguatkan ketetapan DJP akan diberikan penurunan, dengan persentase seperti di bawah ini:

Apa tujuan disisipkannya Pasal 27C UU HPP?

Pasal ini menambah kewenangan Direktur Jenderal Pajak untuk melaksanakan prosedur persetujuan bersama untuk mencegah atau menyelesaikan permasalahan yang timbul dalam penerapan persetujuan penghindaran pajak berganda.

Bagaimana ketentuan terkait Kuasa Wajib Pajak berdasarkan UU HPP?

Berdasarkan Pasal 32 UU HPP, setiap orang yang ditunjuk menjadi kuasa Wajib Pajak harus mempunyai kompetensi tertentu dalam aspek perpajakan, kecuali apabila kuasa Wajib Pajak merupakan suami, istri, atau keluarga sedarah atau semenda sampai dengan derajat kedua. Ketentuan ini menyesuaikan dengan Putusan Mahkamah Konstitusi Nomor 63/PUU-XV/2017 sehingga kuasa Wajib Pajak dapat dilakukan oleh konsultan pajak atau pihak lain sepanjang memenuhi persyaratan sesuai persyaratan sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan.

Dalam UU HPP, kuasa Wajib Pajak harus memiliki kompetensi tertentu dalam aspek perpajakan, ditentukan secara rinci melalui jenjang pendidikan tertentu, sertifikasi, dan/atau pembinaan oleh asosiasi atau Kementerian Keuangan. Mengapa hal ini dilakukan?

Ketika pembahasan di DPR, muncul usulan baru. Idenya adalah siapapun bisa menjadi kuasa Wajib Pajak supaya tidak diskriminatif namun dibatasi dengan kompetensi tertentu supaya kualitasnya lebih bagus dan dapat mendorong kepatuhan Wajib Pajak. Hal tersebut masih dalam tahapan pembuatan aturan pelaksanaannya. Adapun bentuk pembinaan dari Kementerian Keuangan akan diatur di aturan pelaksanaan.

Apa tujuan utama diubahnya Pasal 34 ayat (3) klaster KUP pada UU HPP?

Ditambahkannya beberapa tujuan terkait pemberian izin tertulis oleh Menteri Keuangan sebagaimana dimaksud pada Pasal 34 ayat (3) Bagian II UU HPP bertujuan untuk memberikan kepastian hukum terkait pengaturan penggunaan data Wajib Pajak baik yang berupa keterangan maupun bukti tertulis.

Apakah terdapat perubahan daluwarsa penuntutan tindak pidana di bidang perpajakan?

Penegasan daluwarsa penuntutan tindak pidana di bidang perpajakan diatur dalam Pasal 40 UU HPP, khususnya dalam Penjelasan Pasal 40 UU HPP.

Diperlukan kepastian hukum terkait kapan perbuatan pidana perpajakan tidak dapat dilakukan penanganan pidana atau penyidikan. Jika dalam jangka waktu 10 tahun sejak terutangnya pajak, atas WP tidak dilakukan proses Penyidikan, maka setelah lewat 10 tahun tersebut, DJP tidak memiliki hak lagi untuk melakukan penanganan pidana di bidang perpajakan atas WP tersebut.

Apakah terdapat perubahan terkait pelaksanaan Pemeriksaan Bukti Permulaan?

Terdapat penambahan 1 ayat pada Pasal 43A sebagai penegasan PPNS DJP merupakan petugas pelaksana Pemeriksaan Bukti Permulaan.

Apakah PPNS DJP dapat melaksanakan penyitaan dan/atau pemblokiran harta kekayaaan tersangka?

Terdapat penambahan wewenang PPNS DJP berupa pelaksanaan penyitaan dan/atau pemblokiran harta kekayaaan tersangka berdasarkan Pasal 44 ayat (2) huruf j dan juga penjelasannya di UU HPP. Pemblokiran dan/atau penyitaan harta kekayaan bertujuan untuk mengamankan aset tersangka sebagai jaminan pemulihan kerugian pada pendapatan negara, sehingga aset tidak hilang, dialihkan kepemilikannya, atau dipindahtangankan.

Apa saja alasan penghentian penyidikan tindak pidana perpajakan oleh PPNS?

Dalam UU HPP ditegaskan beberapa alasan PPNS dapat menghentikan penyidikan, yakni (1) Wajib Pajak melakukan pengungkapan ketidakbenaran perbuatan dengan membayar kerugian pada pendapatan negara beserta sanksi administratif; (2) tidak ditemukan cukup bukti pidana; (3) peristiwa bukan merupakan tindak pidana di bidang perpajakan; dan (4) alasan demi hukum, antara lain karena WP meninggal dunia, daluwarsa pidana, serta telah ada putusan atas peristiwa pidana yang berkekuatan hukum tetap (nebis in idem).

Apa tujuan pengaturan perluasan ultimum remedium hingga ke tahap persidangan UU HPP?

Pengaturan perluasan ultimum remedium hingga ke tahap persidangan dapat dilihat pada Pasal 44B UU HPP, khususnya pada ayat (2), ayat baru (2a), (2b), dan ayat (2c).

Tujuan pemidaan pajak bukanlah pemenjaraan, namun lebih kepada bagaimana kerugian pada pendapatan negera dapat dipulihkan (dikembalikan ke negara). Selama ini, penghindaran pemenjaraan atau ultimum remedium pidana pajak hanya diperkenankan pada tahap Penyidikan saja. Dalam UU HPP, ultimum remedium diperluas hingga ke tahap persidangan, asalkan tersangka/terdakwa melunasi kerugian pada pendapatan negara yang ditimbulkan beserta dengan sanksi administrasinya.

Apa yang melatarbelakangi disisipkannya Pasal 44C pada UU HPP?

Selama ini, jumlah pidana denda yang dapat dieksekusi atau dibayarkan oleh terpidana masih sangat kecil jika dibandingkan dengan jumlah yang tercantum dalam vonis pidana denda. Hal ini dikarenakan adanya opsi untuk menggantikan (subsider) pembayaran pidana denda dengan kurungan. Melalui disisipkannya Pasal 44C UU HPP, diharapkan dapat memaksimalkan pengembalian kerugian pada pendapatan negara melalui sita dan lelang harta terpidana. Jika pada akhirnya, harta terpidana tidak mencukupi untuk melunasi pidana denda, atas terpidana akan dikenakan pidana penjara yang lamanya tidak lebih dari pidana penjara yang telah diputus.

Apa tujuan disisipkannya Pasal 44D pada UU HPP?

Pengaturan mengenai peradilan pidana di bidang perpajakan in absentia dilakukan melalui penambahan pasal di UU HPP, yaitu Pasal 44D. Dalam pengaturan saat ini, penanganan perkara pidana di bidang perpajakan masih mengharuskan kehadiran terdakwa. Namun, dalam UU HPP, perkara pidana di bidang perpajakan tetap dapat diperiksa dan diputus walaupun tanpa kehadiran terdakwa atau sering dikenal dengan in absentia. Peradilan in absentia memberikan kepastian hukum, sehingga tidak ada lagi perkara yang menggantung karena menunggu kehadiran terdakwa.

Apakah di UU HPP diatur terkait hak gugat pembayar pajak (tax payer law suit) seperti yang ada di sejumlah negara?

Upaya hukum sudah diatur di UU KUP. Wajib Pajak bisa mencari keadilan ke Pengadilan Pajak melalui banding, bisa mengajukan gugatan, bahkan Peninjauan Kembali ke Mahkamah Agung. Dalam hal Wajib Pajak ketika dilakukan pemeriksaan muncul Surat Ketetapan Pajak yang menyebabkan masih ada pajak yang masih harus dibayar, apabila Wajib Pajak tidak setuju maka Wajib Pajak dapat melakukan upaya hukum.

Kelompok Program Pengungkapan Sukarela (BAB V)

Apa yang dimaksud dengan Program Pengungkapan Sukarela (Voluntary Disclosure Program)?

Pemberian kesempatan kepada Wajib Pajak untuk melaporkan atau mengungkapkan kewajiban perpajakan yang belum dipenuhi secara sukarela melalui:

- Pembayaran Pajak Penghasilan berdasarkan pengungkapan harta yang tidak atau belum sepenuhnya dilaporkan oleh peserta program Pengampunan Pajak; dan

- pembayaran Pajak Penghasilan berdasarkan pengungkapan harta yang belum dilaporkan dalam SPT Tahunan Pajak Penghasilan orang pribadi Tahun Pajak 2020.

Apakah mekanisme dan administrasi Program Pengungkapan Sukarela sama dengan Program Tax Amnesty?

Program Pengungkapan Sukarela dibagi menjadi dua, yaitu bagi Wajib Pajak yang sudah pernah mengikuti Tax Amnesty dan bagi Wajib Pajak Orang Pribadi yang kewajiban perpajakan tahun 2016 s.d. 2020 belum dipenuhi. Pedoman pelaksanaannya belum diundangkan namun sedang dikonsepkan untuk dapat dilaksanakan secara online dan sesederhana mungkin.

Kapan periode pelaksanaan Program Pengungkapan Sukarela?

Program Pengungkapan Sukarela dilaksanakan selama 6 bulan (1 Januari 2022 s.d. 30 Juni 2022)

Bagaimana mekanisme pelaksanaan Program Pengungkapan Sukarela?

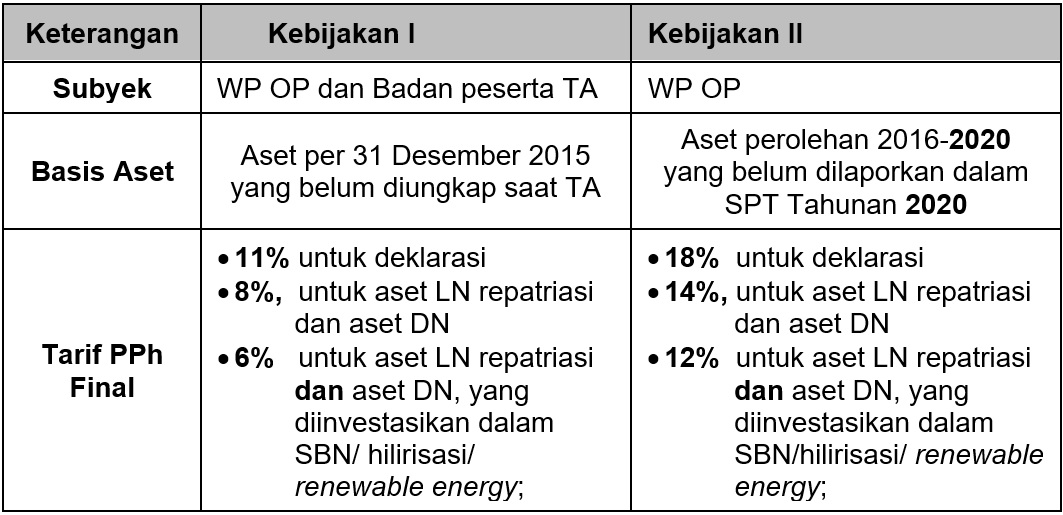

Program Pengungkapan Sukarela terdiri dari 2 kebijakan, yaitu:

Apa tujuan dilaksanakannya Program Pengungkapan Sukarela?

Berdasarkan data pasca TA, kepatuhan pelaporan pajak dan pembayaran pajak para peserta TA tahun 2017 dan setelahnya mengalami peningkatan, sehingga program pengungkapan sukarela WP ini diharapkan juga memberikan efek positif yang sama atas kepatuhan perpajakan masyarakat/WP. Dalam program ini juga diberikan kemudahan dan kebebasan untuk memilih tarif maupun prosedur yang digunakan kepada WP untuk secara sukarela mengungkapkan harta yang belum dilaporkannya.

Bagaimana kebijakan umum DJP atas SP2DK yang sedang berlangsung saat ini jika WP ingin memilih ikut PPS Kebijakan II saja?

PPS merupakan pemberian kesempatan kedua, karena masih ada peserta TA yang belum sempat mendeklarasikan aset, yang apabila ditemukan oleh pemeriksa pajak akan dikenakan sanksi yang jauh lebih besar. Oleh sebab itu, DJP mencanangkan program PPS ini, dengan Kebijakan I yang akan diterapkan kepada Wajib Pajak patuh yang telah mengikuti program TA sebelumnya, dan Kebijakan II yang akan diterapkan kepada Wajib Pajak yang bukan peserta program TA.

Bagaimana jika terdapat WP yang belum melaporakan SPT 1770 untuk tahun 2019 dan 2020, apakah bisa mengikuti PPS?

PPS akan dilaksanakan pada Januari s.d. Juni 2022, di mana Wajib Pajak masih memiliki kesempatan untuk segera melaporkan SPT Tahun 2019 dan 2020.

Apakah peserta PPS Kebijakan I dapat mengikuti Kebijakan II, khususnya untuk Orang Pribadi?

Dapat mengikuti Kebijakan II apabila Wajib Pajak merupakan orang pribadi dan aset yang ingin diungkapkan adalah aset tahun 2016 s.d. tahun 2020 yang sudah dilaporkan dan dibetulkan dalam SPT Tahunan Orang Pribadi Tahun Pajak 2020.

Apabila WP Orang Pribadi masuk ke bukti permulaan tahun 2012 s.d. 2015 dan ketetapan sudah keluar tetapi belum tuntas pembayarannya (tidak pernah ikut TA) dan untuk SPT 2016 s.d. 2020 belum lapor SPT, apakah WP OP ini dapat mengikuti PPS?

Wajib Pajak dapat menggunakan mekanisme pasal 8 ayat (3) UU KUP yaitu pengungkapan ketidakbenaran, yang dapat menghentikan proses penyidikan.

Kelompok Pajak Karbon (BAB VI)

Apa yang menjadi objek pajak karbon?

Pajak karbon dikenakan atas pembelian barang yang mengandung karbon atau aktivitas yang menghasilkan emisi karbon.

Berapa tarif pajak karbon?

Tarif pajak karbon ditetapkan Rp30 (tiga puluh rupiah) per kilogram karbon dioksida ekuivalen (CO2e) atau satuan yang setara.

Kapan pajak karbon akan diimplementasikan?

Implementasi pertama kali 1 April 2022 untuk badan yang bergerak di bidang pembangkit listrik tenaga uap batubara.

Pemerintah tetap memperhatikan transisi yang tepat agar penerapan pajak karbon ini tetap konsisten dengan momentum pemulihan ekonomi pasca pandemi, sehingga untuk tahap awal pajak ini hanya akan diterapkan pada sektor PLTU Batubara dengan menggunakan mekanisme pajak yang mendasarkan pada batas emisi (cap and tax).

Apa yang melatarbelakangi pengenaan pajak karbon?

Hal penting mengenai perubahan iklim merupakan ancaman dan tantangan bagi pertumbuhan ekonomi dan kesejahteraan masyarakat Indonesia. Penerapan pajak karbon merupakan langkah penting dalam mengendalikan dampak perubahan iklim. Dengan memperkenalkan pajak karbon membuat Indonesia menjadi salah satu dari sedikit negara, bahkan yang terbesar di negara berkembang yang akan mengimplementasikannnya terlebih dahulu dan memberikan sinyal yang kuat tentang keseriusan Indonesia dalam menangani risiko perubahan iklim.

- 365057 kali dilihat